Mais da metade da população brasileira (52%) possui três cartões de crédito ou mais. Ao todo são 16 milhões de brasileiros nesta situação. Os dados são da Serasa e do Banco Central (BC), respectivamente do primeiro semestre deste ano.

Na avaliação, o uso dos cartões de crédito disparou com a chegada de novas financeiras e bancos digitais no mercado brasileiro e, ainda conforme o BC, há mais cartões de crédito no Brasil (190,8 milhões) do que de trabalhadores em idade ativa (107,4 milhões).

Especialistas reforçam que esse comportamento tem dois pontos importantes: um é que a maioria das pessoas busca ter mais de um cartão para ter mais limites e, com isso, ter a ilusão de poder “gastar mais” e, com isso, vem o segundo ponto como consequência, que é o alto endividamento que isso pode gerar.

Por exemplo, para quem tem cinco cartões, o valor das prestações que ainda vão vencer soma em média R$ 12.854. Já para quem tem só um cartão, o saldo devedor médio cai cerca de R$ 10 mil, passando a ser de R$ 2.768.

Dados do BC revelam que 73% das compras feitas no País são na modalidade sem juros, seja à vista, ou parcelada. No caso do parcelamento no cartão de crédito, 15,7% das vendas ocorrem em sete ou mais prestações.

A compra parcelada foi criada no Brasil na década de 1990, para substituir o cheque pré-datado e as vendas por carnês e nunca parou de crescer. Ela é usada, inclusive, como recurso para estimular o consumidor na hora das compras.

A economista e coordenadora do Ceará Credi, Silvana Parente, destaca que todo esse uso do cartão de crédito no parcelado retrata ainda um desequilíbrio econômico. No Ceará, além de todas as características nacionais, ela reforça que muitos usuários utilizam o cartão de crédito como extensão do salário, em momentos em que o mês não acabou, mas o dinheiro disponível sim.

Por conta disso, compras em supermercados parceladas no cartão de crédito têm sido utilizadas como recursos. "Nos últimos dois anos aumentou o uso do cartão de crédito para alimentação. Antes disso, era mais para bens duráveis, como eletrodomésticos, roupas, mas isso mudou, porque a renda é baixa, tem desemprego, se tem endividamento excessivo, então a saída encontrada foi o cartão e o empurrar com a barriga."

Ela comenta que essa alternativa acaba sendo fácil para o consumidor, por não precisar fazer cadastro, e já estar disponível. "Mas o que temos visto é que as pessoas estão usando por necessidade, sem pensar na bola de neve que pode vir depois."

Thiago Ramos, gerente da Serasa, afirma que a prática é motivo de preocupação por conta da falta de educação financeira registrada, ainda, na maioria da população.

“Ter mais de um cartão é um risco muito grande, porque o consumidor entende mais ou menos assim: se eu recebo mil reais de salário e tem mil reais de limite no cartão, logo eu tenho R$ 2 mil para gastar no mês. O que não é verdade.”

Ele comenta que é esse comportamento que gera, na maioria das vezes, o endividamento. “É assim que a fatura chega no outro mês e ele se enrola, não consegue pagar tudo, cai no rotativo e isso vira uma bola de neve.”

São as dívidas com bancos e cartões de crédito que lideram os números de inadimplentes no Brasil. Só em julho deste ano, o segmento representou 31,13% das dívidas não pagas, segundo a Serasa. Ao todo, são 71 milhões de inadimplentes no Brasil, atualmente.

O cuidado com o uso é primordial para se usar bem essa ferramenta econômica. Porém, o consumidor brasileiro tem muitos perfis no momento de “passar o cartão”. Andando pelas ruas do centro de Fortaleza, é fácil encontrar ofertas de produtos muitas vezes parcelados e pessoas tentadas a comprar.

A representante de vendas Cláudia Moura, 42 anos, afirma que usa o cartão, mas com cautela. Ela conta que tem dois, mas costuma usar apenas um para compras. “O outro, deixo para uma emergência.”

Sobre os parcelamentos, Cláudia comenta que o usual é até 6 vezes, mas se é um bem de valor muito agregado, se permite parcelar em até 10 vezes. “Porque costumo poupar dinheiro, mas muitas vezes não vejo vantagem em comprar à vista. Então, deixo o dinheiro guardado e vou usando para pagar as prestações.”

Repositor de produtos, há três meses desempregado, Roger Andrade, 21 anos, diz que não tem cartão de crédito próprio, mas usa pelo menos dois, da irmã e de uma amiga, para revezar as suas compras.

Ele comenta que o uso é variado, para roupas, eletrônicos e sempre parcelado. “Não cuido muito se vou poder pagar na hora de comprar. Se dá vontade, eu vou lá em compro, depois vejo pra pagar.”

O gerente da Serasa pontua que o correto é que o pagamento das parcelas de cartão de crédito comprometa até 30% da renda do trabalhador.

E ele explica uma das regras básicas de educação financeira quando o assunto é comprometimento do salário: 30% deve ser usado para as despesas fixas (aluguel, financiamento da casa própria, água, luz, telefonia, entre outros), 20% para imprevistos ou emergências e 20% de reserva, além dos 30% de pagamentos de parcelas, viagens, lazer, e outros gastos que não são pontuais, mas sim planejados.

“Sabemos da realidade econômica, mas os gastos precisam ser equalizados com o que se recebe e vale dizer ainda que, em cinco meses, seguindo a regra de guardar 20%, o trabalhador terá poupado um salário inteiro, que poderá ser usado para pagar à vista aquilo que ele deseja e que usa o cartão de crédito para alcançar.”

Para conter os gastos, Darla Lopes, diretora de Educação Financeira do Instituto Brasileiro de Executivos de Finanças do Ceará (Ibef-CE), dá uma dica bem simples e prática pra se usar o cartão de crédito de uma forma mais consciente.

"São três perguntinhas antes de passar o cartão. A primeira é: eu preciso disso? A segunda pergunta é: tem que agora essa compra? E a terceira pergunta é: cabe no meu orçamento? Ou seja, tenho dinheiro pra pagar? E ainda para o controle do impulso, vale sempre lembrar de uma meta ou sonho no momento da compra, que ficará mais distante por conta dessa nova dívida."

Segundo a Associação Brasileira das Empresas de Cartões de Crédito e Serviços (Abecs), as compras realizadas com cartões de crédito, débito e pré-pagos cresceram 8% no primeiro semestre de 2023, somando R$ 1,7 trilhão no período.

Na comparação entre as modalidades, o destaque foi o uso do cartão de crédito, que cresceu 10,1%, registrando R$ 1,1 trilhão.

Ainda sobre comportamento do uso, levando as três modalidades de cartão, o pagamento por aproximação, com uso da tecnologia NFC (Near Field Communication), foi destaque atingindo a marca de 7,6 bilhões de pagamentos.

Também ocorreu um crescimento no uso dos cartões na internet, em aplicativos e outros tipos de compras não presenciais, com transação movimentou R$ 372,2 bilhões, alta de 10% que reflete a mudança dos hábitos de consumo dos brasileiros.

Em quantidade de transações, os brasileiros registraram uma média de 113 milhões de pagamentos com cartões por dia. O cartão de crédito foi a modalidade mais usada, com 8,4 bilhões (-5,1%), seguido pelo cartão de débito, com 7,8 bilhões (+4,5%) e pelo cartão pré-pago, com 3,6 bilhões (+48%).

A Câmara dos Deputados aprovou na última semana o projeto de lei que impõe um teto para os juros do rotativo do cartão de crédito. Atualmente, a taxa média anual é de 439,24%.

O crédito rotativo do cartão de crédito é acionado quando o consumidor não faz o pagamento total da fatura do cartão até o vencimento.

Pela proposta, os emissores de cartão de crédito e de outros instrumentos de pagamento pós-pagos utilizados em arranjos abertos (cartão de bandeira) ou fechados (cartões de redes varejistas) deverão apresentar ao Conselho Monetário Nacional (CMN) uma proposta de autorregulação das taxas de juros e encargos financeiros cobrados no crédito rotativo e no parcelamento de saldo devedor das faturas de cartões de crédito. Os limites deverão ser anuais e apresentados com fundamento.

Se isso não ocorrer no prazo de 90 dias, contados da publicação da futura lei, o total cobrado de juros e encargos não poderá ser superior ao valor original da dívida. Agora, o texto segue para análise do Senado e, se aprovado, vai para sanção presidencial.

Mesmo com a pressão dos bancos, não foi incluído no texto apreciado e aprovado pelos parlamentares a possibilidade do fim do parcelamento de compras sem juros. Essa modalidade de venda é apontada pelas instituições financeiras como responsável pelas altas taxas.

Em nota, a Febraban já afirmou que a pretensão não é de acabar com as compras parceladas sem juros no cartão de crédito. Porém, é preciso que se busque “o aprimoramento do mecanismo de parcelamento de compras”.

A entidade ainda aponta que um dos seus estudos indica que “a inadimplência das compras parceladas em longo prazo é bem maior do que na modalidade à vista, cerca de duas vezes na média da carteira e três vezes para o público de baixa renda.”

Como alternativa de não acabar com o parcelado, o presidente do BC, Campos Neto, defende um modelo de parcelamento que leve em conta o tipo de bem a ser adquirido e o prazo da operação.

Assim, bens de preço elevado, como eletrodomésticos de grande porte, teriam liberado um maior número de parcelas, do que um bem não durável, como alimentação e roupas. A Febraban afirma que atualmente 50% das compras são feitas parceladas sem juros.

Na hora de usar o cartão de crédito todo o cuidado é pouco para não se tornar um endividado. A economista presidente do Instituto de Desenvolvimento Econômico, Social e Empreendedorismo (Idese), professora universitária e colunista do O POVO, Desirée Mota, dá dicas para auxiliar o consumidor a sair das dívidas.

A Primeira é fazer um diagnóstico, classificando as dívidas por tipo, valor, data de vencimento e grau de importância. “Priorize os pagamentos essenciais, se necessário negocie aquilo que não vai poder pagar no momento e, por fim, tenha um bom senso de não fazer mais dívidas.”

Ela lembra que ter pessoas endividadas não é positivo para a economia e nem para os negócios, já que uma das consequências para os consumidores, está a inabilidade de acessar outros créditos em bancos.

“Por isso, apostar na organização das despesas e receitas é fundamental para sair dessa situação.” Além disso, Desirée lembra que o consumidor também deve ficar atento a possíveis cobranças indevidas e, principalmente, deve pensar muito bem antes de emprestar o seu crédito para terceiros.

Ela revela que até o final do ano a tendência é que se tenha uma desaceleração no número de negativados no Ceará, por conta da diminuição do desemprego e possível recuperação da renda, o que projeta também a possibilidade do aumento do poder aquisitivo do consumidor e maior volume de vendas no mercado, inclusive no crédito.

Quem já não comprou algo que não precisava ou que não podia naquele momento, que atire a primeira pedra. O crédito para o consumidor, além de ter o poder de salvá-lo, no caso de uma emergência, também serve para diminuir as frustrações.

Sabendo disso e usando como técnica de venda, o comércio aposta, muitas vezes, no consumo por impulso e tem na oferta de compra sem juros, parceladas no cartão, um forte aliado.

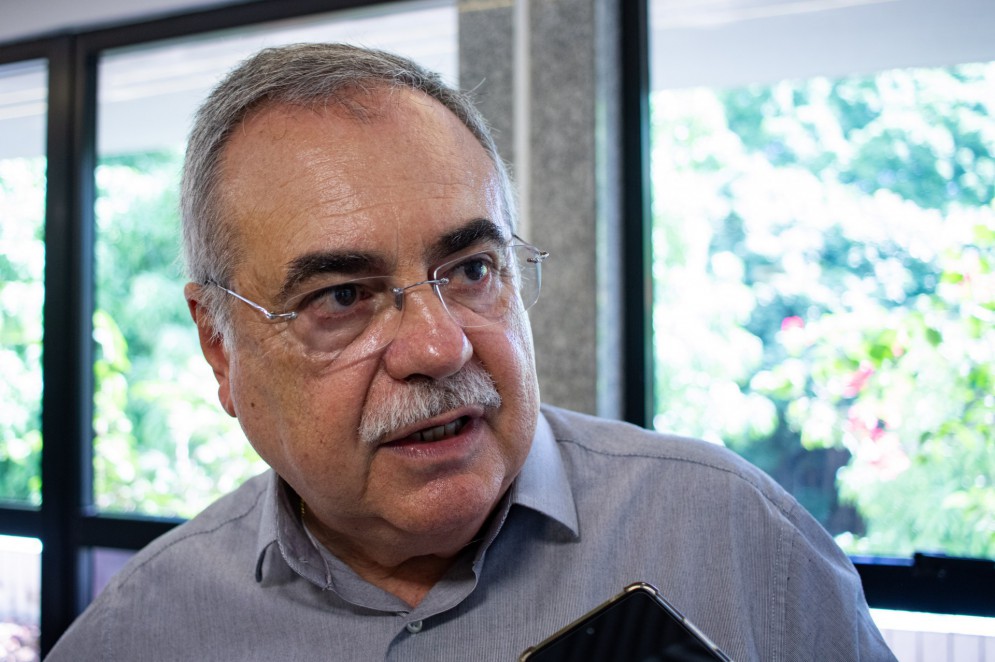

Presidente da Câmara de Dirigentes Lojistas de Fortaleza, Assis Cavalcante, afirma que o uso do cartão de crédito já representou em torno de 70% da venda do varejo, mas que, atualmente, representa entre 45% e 50%. "De todo modo, esse é um financiamento que o varejo tem e que não pode acabar."

Ele lembra que a compra no cartão é muito importante para o varejo, como para as administradoras dos cartões, já que esta é uma maneira que elas têm, tanto de viabilizar a operação de crédito, como também de serem remunerados, através das taxas que são cobradas na hora de passar o cartão, seja a taxa administrativa ou seja a taxa de antecipação do valor, quando o lojista assim decide.

Sobre o pedido feito por bancos e financeiras, de diminuir o número de parcelas para então se diminuir os juros do rotativo, Assis diz não concordar com essa prática, levando em conta que mesmo as contas que dizem que são 10, 8, 7, vezes, sem juros, já possuem os juros embutidos.

"Aquele é o preço do produto já com as taxas e juros que as máquinas e financeiras cobrarão do comerciante. Por isso, quando a pessoa pede um preço à vista, ela recebe um desconto, que na verdade, é a retirada destas taxas e juros que o comerciante não vai precisar pagar, já que ela não parcelou."

Modelo para os brasileiros em muitos comportamentos, os americanos estão tendo a oportunidade de parcelar compras no cartão de crédito a partir deste ano. Lá, a modalidade de pagamento é chamada de empréstimo e veio com a inflação recorde daquele país no último ano.

O "compre agora, pague depois" (BNPL, na sigla em inglês), também tem como diferencial ter zero de juros. Uma das ações mais marcantes deste novo comportamento para os americanos ocorreu em março deste ano, quando a Apple, empresa conhecida pelos iPhones, possibilitou dividir em até seis semanas sem juros pagamentos feitos com o Apple Pay, chamando de "Apple Pay Later".

A promessa de fazer viagens de avião gratuitas, de troca por produtos ou ainda de devolução de valores (cashback) ou descontos em plataformas também são motivos pelos quais aumenta o uso dos cartões de crédito no Brasil.

A cearense é servidora pública e influenciadora de viagens no Instagram, Thais Tomaz Rodrigues, 34 anos, é uma cearense influencer de viagens no Instagram e faz da sua experiência com milhas, uma forma de ajudar outras pessoas a realizarem seus sonhos de viagem.

Servidora pública de profissão, ela lembra que sua história com as milhas iniciou ainda quando estudava para fazer concursos. “Fazia provas por todo o Brasil, então precisava das passagens. Obtive a aprovação, felizmente, e a vaga era no Rio de Janeiro. Então, continuei utilizando as milhas, porém para visitar minha família em Fortaleza.”

Ela lembra que nas suas primeiras férias, levou toda a sua família para a Europa, durante um mês, com milhas acumuladas. “Passamos um mês viajando por vários países e isso foi uma grande economia.”

Por entender essa possibilidade de viver experiências utilizando milhas acumuladas, Thais revela que usa o cartão de crédito para tudo, até para pagar um cafezinho.

Com as postagens de viagens, o seu perfil no Instagram passou a crescer e Thais resolveu passar, também a dar dicas de como acumular milhas e emitir passagens. Assim, em 2021, ela lançou um curso para ensinar as pessoas a viajarem usando suas técnicas.

“Hoje, já tenho mais de mil alunos aprendendo junto comigo a acumular milhas e emitir passagens.”

A primeira companhia que criou o programa de milhagem foi a American Airlines, nos Estados Unidos, no início dos anos 1980. O modelo foi copiado no Brasil pela já extinta Varig, em 1994.

Com o passar do tempo, o funcionamento deste benefício ganhou mais um elemento: a parceria com os bancos. Assim, as empresas aéreas vendem uma grande quantidade de milhas para as instituições financeiras e essas repassam aos seus clientes como forma de benefício.

Isso é benéfico para o consumidor, que pode obter descontos e vantagens em suas viagens, para as companhias aéreas, que têm garantidas as vendas de muitos bilhetes e para os bancos, que acabam tendo um uso maior dos cartões de crédito e recebem nas taxas que cobram.

Os pontos acumulados em cartões de crédito, para além de passagens aéreas, já auxiliam os usuários com descontos também em outras partes de uma viagem, como em pagamentos de hotéis e aluguéis de carros.

E para o consumidor que não pensa em viajar, dá para trocar os pontos gerados por produtos como eletroeletrônicos, ou ainda obter cashback como desconto em produtos ou na própria fatura do cartão.