O anúncio feito pelo Banco do Brasil de que pretende lançar neste ano um programa de demissão voluntária (PDV) para desligar 5 mil funcionários e fechar mais de 361 unidades de atendimento no País expôs uma situação que tem se tornado mais comum nas cidades brasileiras: o encolhimento da rede física de atendimento das instituições bancárias. Em cinco anos, mais de 3,5 mil agências fecharam as portas no Brasil. Destas, 38 ficavam no Ceará.

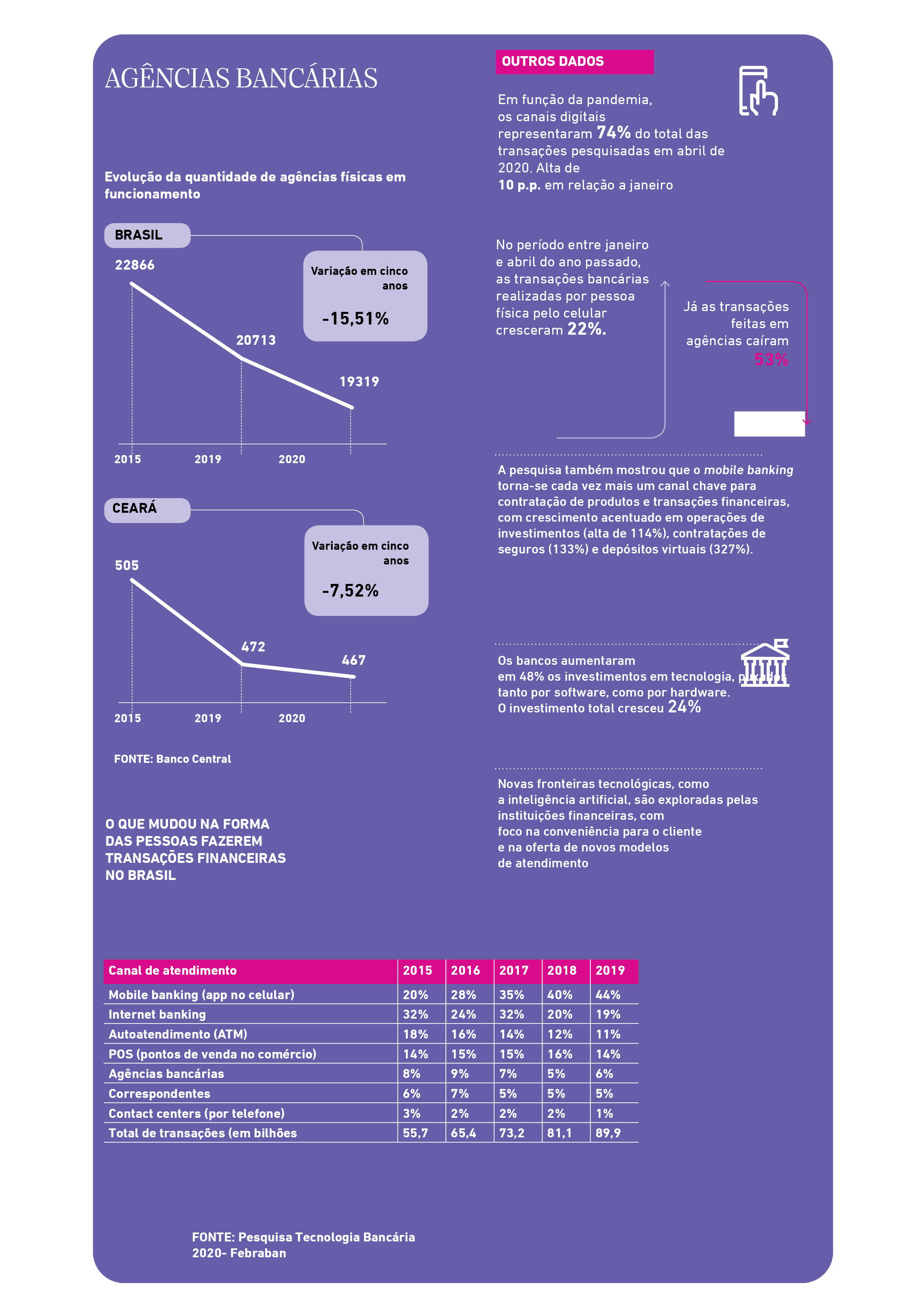

Dados do Banco Central mostram que, até dezembro, a rede bancária brasileira contava com 19.319 agências em funcionamento. São 1,3 mil unidades a menos do que em dezembro de 2019 e uma rede 15,51% mais enxuta que em igual mês de 2015. No Ceará, o número de agências físicas encolheu 7,2% no período, fazendo com que, em dezembro de 2020, fosse contabilizada uma rede com 467 agências físicas ativas.

Levantamento feito na base de dados do Cadastro Geral de Empregos (Caged) mostra que, somente no acumulado de 2020 até novembro, o segmento bancário contava com um saldo negativo de 8.086 vagas, sendo 13,7 mil contratados contra 21,8 mil desligados.

Reflexo de um corrida travada pelas instituições financeiras tradicionais para reduzir custos e se tornarem mais competitivas em um ambiente no qual o consumidor está mais habituado ao universo digital, explica o coordenador do MBA de Gestão de Varejo da Fundação Getúlio Vargas (FGV), Ulysses Reis.

"A tecnologia está simplificando as operações bancárias. Hoje é possível fazer pagamentos eletrônicos pelo celular ou mesmo a partir de relógios inteligentes e o consumidor já se adaptou a este processo. A mudança no comportamento do consumidor é um ponto que a meu ver não cabe mais retrocesso. Se a pessoa pode resolver tudo no celular, por que vai enfrentar fila de banco?"

Ele ressalta que a concorrência com as fintechs, startups do sistema financeiro, também aceleraram esse processo. Sem agências físicas, os chamados bancos digitais ganharam mercado ao oferecer produtos e serviços de forma digital, sem burocracia e com taxas bem menores do que as oferecidas inicialmente pelos bancos tradicionais. "E a estrutura de uma agência física implica custo significativo de manutenção, de pessoal, que dificulta ao banco tradicional competir com as mesmas taxas".

A professora de Economia da Fundação Escola de Comércio Álvares Penteado (Fecap), Nadja Heiderich, reforça que o processo de digitalização dos bancos é uma tendência mundial. No Brasil, o estímulo vem do Banco Central.

A própria viabilização do Pix, sistema de pagamentos instantâneo brasileiro, por exemplo, está sendo, na avaliação dela, um divisor de águas não somente do ponto de vista da experiência do usuário, que passou a fazer transferências sem tarifas e a qualquer hora, como para a própria expertise dos bancos, que tiveram de fazer significativos aportes em tecnologia para aderir à plataforma. Foi a primeira vez no Brasil em que o sistema financeiro trabalhou com a mesma base de dados.

"Isso tem estimulado uma maior concorrência entre os bancos na busca pela fidelização deste cliente. A questão da transferência foi apenas uma primeira experiência, acredito que neste ano teremos um aprimoramento do Pix com a possibilidade de fazer agendamentos e parcelamentos. Mas a possibilidade de produtos que podem surgir é imensa", analisa.

E se a questão da digitalização responde por uma parte significativa do processo de reestruturação das instituições financeiras, a taxa básica de juros na mínima histórica, em 2% ao ano, também influencia, avalia o economista Marcelo Leite. "Com a taxa de juros baixa, muitos bancos estão investindo no corte de custos para poder melhorar a lucratividade".